- Accueil

- Habiter

- Comment devenir propriétaire ?

- La taxe d’habitation

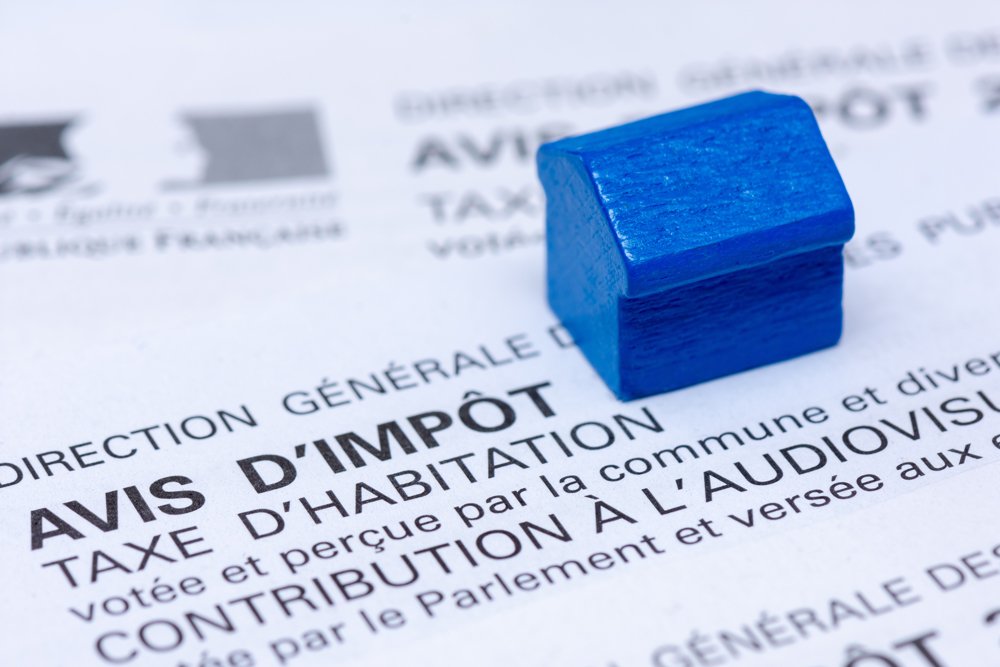

La taxe d’habitation

La taxe d’habitation désigne un impôt local que doit régler un particulier, dont le montant varie en fonction de la zone géographique, de votre situation personnelle ou encore du type de logement. Ces impôts locaux sont cependant en train de disparaître : avec la réforme, en 2023, plus aucun foyer ne sera redevable de la taxe d’habitation sur son logement principal.

Sommaire :

Qui doit payer la taxe d’habitation ?

C’est l’occupant du logement au 1er janvier de l’année en cours qui est redevable de la taxe d’habitation. Si un logement est habité par son propriétaire, il doit donc payer lui-même la taxe d’habitation. En revanche, si le bien immobilier est habité par un locataire, c’est à ce dernier de payer la taxe d’habitation. La taxe est alors établie à son nom : il ne s’agit pas d’une charge récupérable, comme peut l’être la taxe d’enlèvement des ordures ménagères.

Attention, ce n’est pas parce que vous n’occupez pas votre résidence secondaire que vous ne paierez pas de taxe d’habitation dessus. Si elle n’est pas louée à une tierce personne, la collectivité part du principe que vous pourriez l’habiter.

Si vous achetez un bien (résidence principale ou autre), vous commencerez à payer la taxe d’habitation au cours de l’année suivante. C’est l’ancien propriétaire qui est redevable de la taxe d’habitation pendant l’année de l’achat, l’année d’imposition.

Quels sont les foyers qui peuvent bénéficier actuellement du dégrèvement de la taxe d’habitation ?

Un dégrèvement de la taxe d’habitation a été mis en place en 2018. La taxe d’habitation est donc vouée à disparaître peu à peu. Depuis 2023, elle ne concerne plus aucune résidence principale.

En 2020, 80 % des foyers ont bénéficié d’une suppression totale de la taxe d’habitation sur leur résidence principale.

Cette exonération de la taxe d'habitation s'est élevée selon les profils à 30% en 2021, 65 % en 2022 et à 100 % en 2023.

De plus, si votre revenu fiscal de référence ne dépasse pas un certain plafond fixé par l’administration fiscale, vous pourrez même être exonéré totalement de la taxe d’habitation.

Gardez également en mémoire que les résidences secondaires ne sont pas concernées par ce dégrèvement de la taxe d’habitation. Il faut aussi savoir que la contribution à l’audiovisuel public (ou CAP) n’entre pas dans ce projet de suppression de la taxe d’habitation.

Peut-on être exonéré de la taxe d’habitation ?

Oui, il est possible d’être exonéré de la taxe d’habitation dans certaines circonstances. C’est le cas des particuliers qui ont un revenu fiscal de référence modeste, des veufs ou des veuves ou encore des personnes bénéficiaires de l’allocation aux adultes handicapés (AAH).

Les personnes invalides ou infirmes, qui sont dans l’incapacité d’exercer un emploi, peuvent aussi bénéficier d’une exonération de la taxe d’habitation sur leur résidence principale. C’est également le cas des contribuables âgés de plus de 60 ans, qui ne sont pas redevables de l’impôt de solidarité sur la fortune (ISF). Les destinataires de l’allocation de solidarité aux personnes âgées et de l’allocation supplémentaire d’invalidité profitent aussi de cette exonération de taxe d’habitation.

Pour être exonéré de la taxe d’habitation, il faut aussi que votre revenu fiscal de référence soit inférieur à un certain plafond fixé par l’État. Ce plafond varie chaque année.

Enfin, vous devez occuper votre logement seul ou avec votre conjoint, ou bien avec des personnes à charge.

Comment calculer le montant de la taxe d’habitation ?

Pour connaître le montant de la taxe d’habitation, il faut prendre en compte la valeur locative nette de votre logement. Elle est calculée à partir du montant des loyers que vous percevriez sur une année si vous proposiez votre bien à la location, avant abattements. Ces abattements s’élèvent à 10 % de la valeur locative du bien, lorsqu’il y a deux personnes à charge. Il faut ajouter 15 % d’abattement supplémentaire dès la troisième personne à charge, lorsque le nombre de parts augmente.

Ce taux d’abattement varie selon les régions, puisqu’il est voté au sein de chaque collectivité. De plus, il est recalculé tous les ans.

Il existe aussi des dispositifs pour réduire le montant de la taxe pour les foyers avec un très faible revenu fiscal de référence.

Pour calculer le montant de la taxe, il faut effectuer l’opération suivante :

Valeur locative nette x le taux d’imposition voté par les collectivités territoriales

Vous pouvez aussi trouver un simulateur en ligne.

Quand payer la taxe d’habitation ?

C’est au début de l’automne que les impôts locaux, taxe d’habitation et taxe foncière, sont collectés. Vous trouverez sur l’avis d’imposition la date limite de paiement ou dans la gestion de votre espace particulier.

Il existe de nombreuses solutions de paiement pour la taxe foncière comme pour la taxe d’habitation :

Le paiement en ligne sur le site www.impots.gouv.fr (Direction générale des Finances Publiques)

Le prélèvement à l’échéance

Le chèque : à remplir à l’ordre du Trésor public, autorisé pour moins de 1 000 € d’impôt

Le virement

Les espèces : maximum autorisé 300 €, ce type de paiement s’effectue au guichet de votre centre des impôts

Le titre interbancaire de paiement SEPA (TIP)

Si vous optez pour un paiement en ligne, vous disposerez d’un délai de cinq jours supplémentaires pour régler votre taxe d’habitation.